LBOスキームの基礎

LBOとは「レバレッジド・バイアウト (Leveraged Buyout)」の略であり、要約すれば「借入金を利用してレバレッジを利かせながら会社を買収すること」を指します。

LBOスキームを用いることで投資時の自己資金が少なく済むため、リターンが出たときはすべて自己資金(フルエクイティ)で投資した時よりもリターン効率が良くなります。

分かりやすく言えば「テコの原理」と同じロジックであり、金儲けをしたいプレーヤーにとっては非常に魅力的なスキームだと言えます。

では具体的にLBOスキームを多用するプレーヤーとはどんな人たちでしょうか?

リターン最大化を図るPEファンドの常套手段

LBOスキームを多用するプレーヤーとは、ずばりプライベート・エクイティ・ファンド(PEファンド)と呼ばれるバイアウトファンドです。

PEファンドのリターンの源泉については別途詳しく解説しますが、彼らの基本原理としては「安く株式を買って、高く株式を売却する」ことにあります。

これは別に彼ら自らが貪欲というよりは、PEファンドに資金を出している外部投資家(LP)がリターンを望んでいるからに他なりません。

LPは一般的に10年間PEファンドにお金を預け、10年後にリターンを出してもらったうえでお金を返してくれることを望んでいます。

したがってPEファンドはLPのために企業のマジョリティ株式を取得し、一生懸命バリューアップ(企業価値向上)を施したうえで3~7年後により高い企業価値で売却や上場をすることを目指すのです。

大部分のリターンは出資者であるLPに返しますが、そのうち一部はPEファンドが管理報酬(マネジメント・フィー/マネフィー)として徴収するほか、場合によっては●%以上のリターンが出た場合はPEファンドがリターンを総取りするといったインセンティブ設計がされている場合もあります。

したがってPEファンドとしては「いかに最小限の投資額から最大の投資リターンを生み出すか」ということを常日頃考えているというわけです。

そこに親和性のあるスキームがLBOというわけですね。

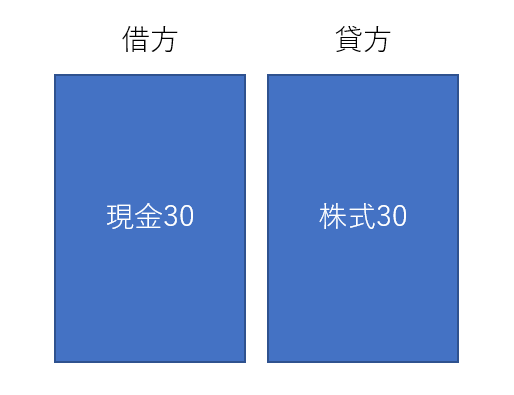

例えば株式価値が100の会社があり、5年後に300にまで成長したとします。

投資時に100%自己資金(株式)で買収した場合は、100⇒300になったので単純計算で3倍になったと言えます。

次にLBOスキームを用いて一部をLBOローン(借入金)で買収した場合を考えます。

株式価値100のうち70を借入金、30を自己資金(株式)で買収し、5年後までに借入金は全て返済できていたとしたら、30⇒300になったので単純計算で10倍になったと言えます。

これがいわゆる「レバレッジ」と呼ばれるもので、テコの原理と同様に小さな力で大きな力を生み出すことができるわけですね。

それでは、テクニカルにLBOスキームはどのようにして進めていくことが多いのかを解説します。

特別目的会社(SPC)を設立する

LBOスキームを使う場合、99%の案件で特別目的会社(SPC/Special Purpose Company)が設立されます。

要するに「買収する専用の箱に過ぎない会社」であり、このSPCに買収資金を注入することで対象会社の買収をする準備をします。

「なぜPEファンドが直接対象会社の株式を取得しないのか?」と素朴な疑問を持つ人がいるかもしれません。

これこそLBOスキームの本質に近づくための問いです。

次を見てみましょう。

SPCに金融機関からLBOローンを入れる

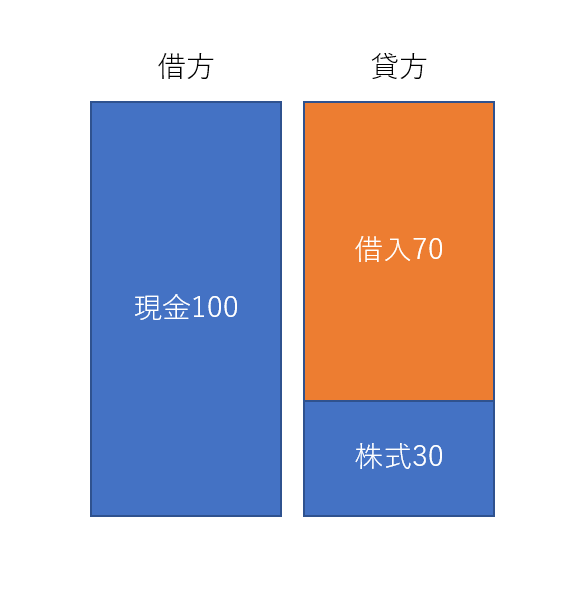

SPCは設立時にPEファンドからの自己資金が資本金として注入されています。

これが株式に当たるものです。

そのSPCに追加で金融機関からのLBOローンを注入します。

これは借入金なので負債に当たるものです。

レバレッジを利かせるために必要なこのLBOローンこそが、LBOスキームにSPCが必要となる大きな理由となります。

前提として、金融機関が借入金を融資する場合には「何らかお金が返ってくる見込みがある」ことを期待して融資します。

100万円を3年融資した場合、3年後に元本と利息を限りなく100%に近い確率で返してくれることを前提にお金を貸すのが金融機関の基本思想です。

100万円が1,000万円になるかもしれないし0円になってしまうかもしれないリスクを一点に背負って投資する株式投資家に比べ、かなり保守的な発想でお金を拠出する点が特徴です。

一般的な個人向けローンの場合は「ローン返済をできるだけの十分な収入が見込めるか」が見られ、企業向けローンの場合も「ローン返済をできるだけの十分な自己資金や利益が見込めるか、そして第三者的な格付機関も優良だと認めているか」といった点を見ることがほとんどです。

ではLBOローンの場合は、何が実質的な担保や保証になっているのでしょうか?

PEファンド自身の格付は事業会社でないのでそこまで高くないうえ、PEファンド自身の信用力でしかローンを引けないならファンドビジネスへの新規参入を妨げることになります。

勿論ファンドの信用力や実績に応じてフィーが安くなったりはするものの、原則としてLBOローンはファンドの信用力ではなく「買収対象会社の安定したキャッシュフローを担保」にしたローンであることが何よりの特徴と言えるでしょう。

「対象会社が毎年十分なキャッシュフローを生んでいるので、ローンを滞りなく今後返済することが可能だろう」と金融機関が期待してLBOローンを拠出するのです。

PEファンド自身の信用格付に基づいてローンを引っ張るわけではないので、PEファンドとは別に買収するための箱会社が必要になるわけです。

この箱会社こそがSPCであり、LBOスキームにおいて半ば必須となる新設会社なのです。

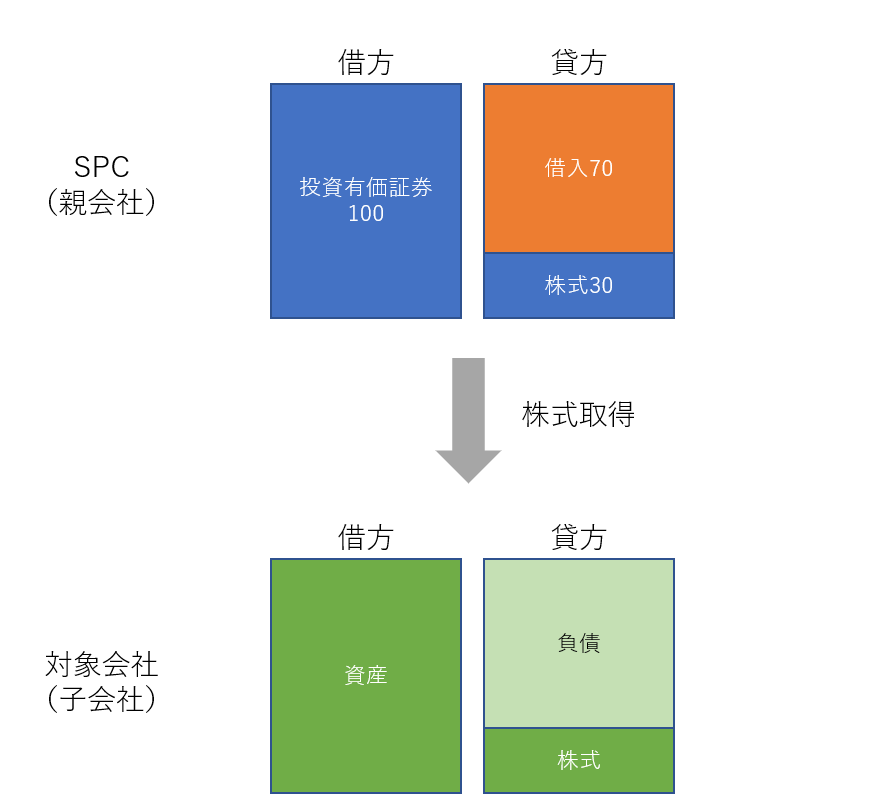

対象会社の株式を取得する

無事SPCにファンドからの株式と金融機関からの借入金の注入が完了したら、いよいよ対象会社の株式を取得していきます。

SPCには対象会社の株式を取得するための代金が眠ってますので、その代金を対象会社の既存株主に支払うことで株式を取得します。

これにより、対象会社はSPCの100%子会社となり、晴れてファンドによる買収が完了したことになります。

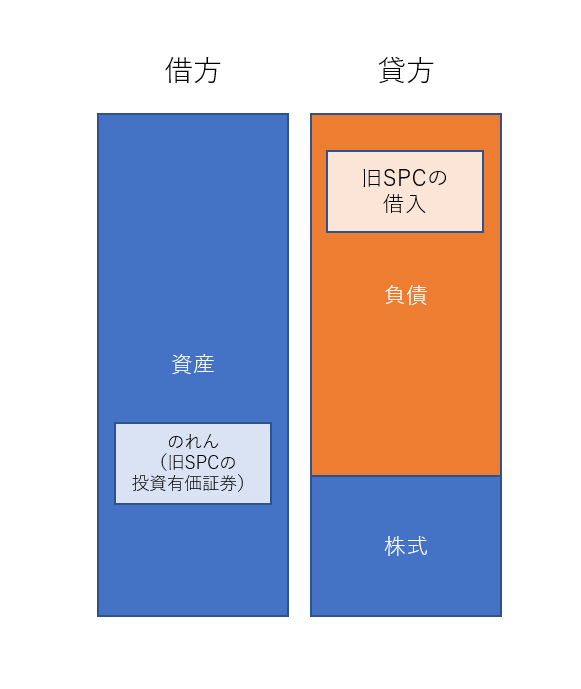

SPCと対象会社が合併する

多くのLBOスキームによる買収の場合、SPCと対象会社はその後合併を実施します。

合併をする理由は単純明快で、SPCに付いているLBOローンの返済のためです。

先ほども記載した通り、LBOローンは「対象会社から今後創出されるキャッシュフローを担保に融資されるローン」です。

しかし、ただキャッシュフローが創出されればいいのではなく、それを返済原資に充ててくれなくては金融機関としては困ってしまいます。

仮にSPCと対象会社が合併しない場合、SPCは返済原資の確保に困ってしまいます。

配当でひたすらにお金を吸い上げるか、対象会社からお金を借りて(親会社貸付)返済原資を確保して返済する必要がありますが、配当には分配可能額による制限があったり、親会社貸付においても会計・税務上の論点が発生することもあるため、そこまで歓迎される施策とは言えません。

しかしSPCと対象会社が合併して同じ会社になった場合、元々の対象会社から生み出される現金を直接LBOローンの返済に充てることができます。

これがSPCと対象会社を合併させることが多い何よりの理由です。

ただし多くの場合はSPCを存続会社、対象会社を消滅会社とした順合併となるため、対象会社に事業を営む上での重要な許認可(金融商品取引業者免許や労働者派遣業免許等)がある場合は、最初は敢えて合併を実施しない場合があります。

合併することで許認可が消えてしまうため、まずは親子併存させながらSPCでも許認可を取得する手続きを進め、SPCでも同様の許認可が取得でき次第合併するという措置を取る場合もあるわけです。

ただしこういった許認可は往々にして資産状態が悪い場合は取得できない場合があります。

ここでいう資産状態が悪いとは「D/Eレシオが過度に高すぎる」ことを指し、SPCの中の借入金比率が高い場合は許認可が取れない場合があるのです。

その場合は対象会社から配当や親会社貸付等でお金を吸い上げて借入金を一定以上返済してから再申請する必要があるなどの手間をかける必要もあります。

ちょっと話がずれましたが、いずれにせよSPCと対象会社は合併することが最終的なゴールとなります。

LBOスキームの本質

`ここまででも一部LBOスキームの本質に触れてきましたが、改めてLBOスキームの本質を以下にまとめておきます。

レバレッジによるリターンの最大化

再三書いている通り、レバレッジとはいわば「テコの原理」です。

少ない投資金額でより大きなリターンを生み出せるのがLBOスキームです。

PEファンドはいくつかリターンを最大化させるための施策を持っていますが、一番テクニカルな施策がこのレバレッジを利用したスキームであることは間違いありません。

ノンリコースローンを活用している

LBOローンは「対象会社が毎年十分なキャッシュフローを生んでいるので、ローンを滞りなく今後返済することが可能だろう」と金融機関が期待して融資するローンだと書いてきました。

これを専門用語では「ノンリコースローン(Non-Recourse Loan)」と言います。

ノンリコースローンとは、特定の事業や資産から生じるキャッシュフローのみを返済原資とするローンのことです。

返済は担保の範囲内に限定されるため、PEファンド自身にまで返済義務が追及されない点がメリットであると言えます。

PEファンド自身は自分たちで事業を営んでおらず、返済原資はありません。

そういったプレーヤーが”無責任”で借りられるのがノンリコースローンであり、LBOローンはPEファンドのリターンを支えるキラーコンテンツであるのです。

成長よりもキャッシュフローの安定性

ただしこれだけ聞くと「事業会社もLBOローン使ってジャンジャン買収しちゃえばいいじゃん」と思いがちですが、LBOローンは往々にして財務制限条項(コベナンツ)が厳しいことで有名です。

例えば純資産水準の維持、利益水準の維持、DSCR(元利金返済カバー率/返済のためにどの程度キャッシュフローに余裕があるかを測る指標)の維持、投資制限などと、様々な制限がローン契約書で規定されることがほとんどです。

成長投資が制限され、まずは返済を優先せよと金融機関が強く求めてくる性質のローンのため、ドラスティックにビジネスモデルを転換したくても転換できないというジレンマに陥ることもあります。

また、LBOローンは一般的なコーポレートローンに比べ利率が高くなりがちであり、信用格付の高い事業会社からするとわざわざLBOローンを使わずコーポレートローンを使えばいいじゃんという話になります。

ノンリコースローンという性質は、純粋にリターンを追及しているPEファンドだからこそ親和性が高いと言えます。

借りられる金額も一般的にはEBITDAの10倍以下であることが多く、対象会社が生み出す利益やキャッシュフローの体力以上に借りることが難しいのも特徴です。

とにかく安定してキャッシュフローが生み出される会社の買収にのみ適用が可能である点は覚えておきましょう。

例えば設備投資がほとんどかからない労働集約型の業界(人材派遣、コンサルティング、広告代理店等)、トレンドに左右されない衣食住に近い業界(食品、アパレル等)などにPEファンドの案件が集中するのは、安定してキャッシュフローが出るビジネスだからということに尽きます。

成長著しいSaaS銘柄にPEファンドが投資しないのは、SaaSは人件費や広告宣伝費に莫大なキャッシュアウトを伴うため、ユニットエコノミクスが合っていたとしても足許の営業CFがマイナスになるからであり、New Moneyがどんどん必要になるからです。

同じファンドだとしてもSaaS銘柄に対してはNew Moneyを供給できるベンチャーキャピタル(VC)の方が親和性が高いと言えますね。

LBOスキームの基礎まとめ

以上、LBOスキームの基本的な事項を解説しました。

幾つか派生形でLBOスキームに関する記事は書いていこうと思うので、乞うご期待!